De acuerdo con el último estudio de Crédito y Caución e Iberinform, el 10% de las empresas no aplica una política de riesgos para gestionar los posibles impagos de su cartera.

Redacción ‘MS’- A lo largo del ciclo, el control del riesgo de crédito implica un equilibrio inestable entre las áreas más técnicas de la empresa y los departamentos comerciales enfocados al crecimiento. La oleada de otoño del Estudio de la Gestión del Riesgo de Crédito en España, que impulsan Crédito y Caución e Iberinform, confirma que el tejido empresarial está focalizado en 2021 en incrementar su facturación y está desmontando los controles sobre la morosidad de su cartera de clientes que reforzó en 2020.

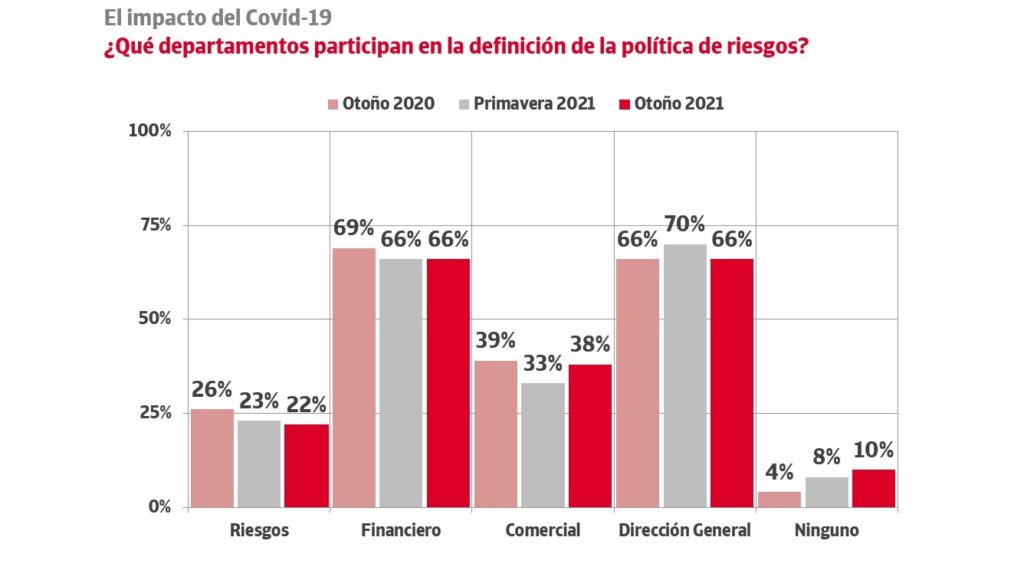

La tendencia se aprecia en forma clara en la evolución del peso específico de los diferentes departamentos en la definición de la política de riesgos. El 10% de las empresas, el máximo de la serie histórica, no aplica una política de riesgos para gestionar los posibles impagos de su cartera y, frente a la anterior oleada, se aprecia un incremento de la participación de los departamentos comerciales y una caída de las unidades de riesgos en la gestión técnica de los clientes. Sin duda, los datos muestran hasta qué punto el tejido empresarial ha puesto el foco en el crecimiento en un contexto marcado, hasta ahora, por los estímulos a la liquidez y las caídas de facturación. Sin embargo, esta falta de control del riesgo de crédito incrementa las posibilidades de incumplimiento de los créditos comerciales. Objetivamente, la mayoría de los clientes facturan menos que antes de la pandemia y están más endeudados, asumen incrementos de dos dígitos en el coste de sus materias primas que no pueden trasladar fácilmente a los márgenes, afrontan la ruptura de las cadenas de suministro, mayores costes energéticos y, sobre todo, el impacto imprevisible de la próxima retirada de los estímulos extraordinarios que está teniendo lugar en todo el mundo.

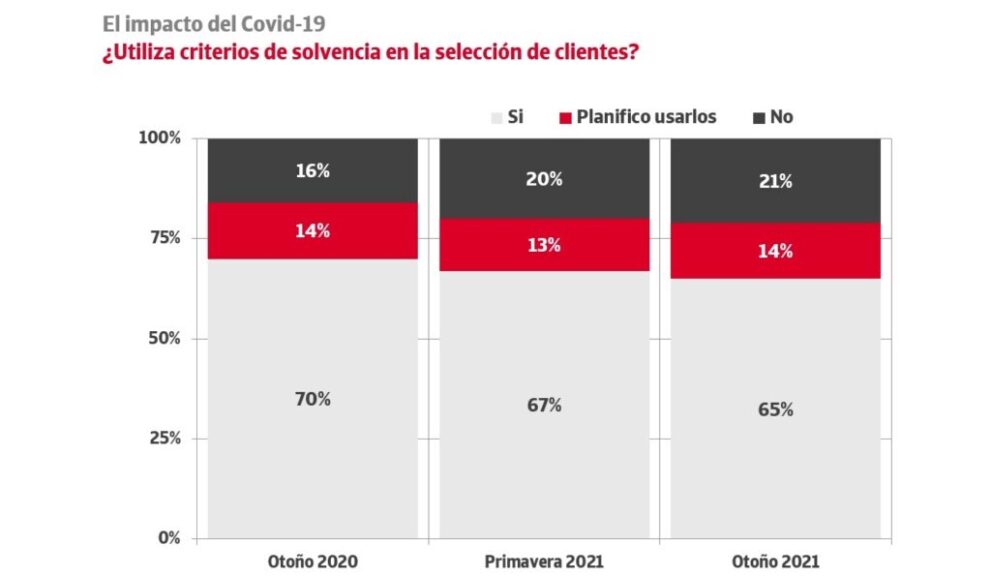

De acuerdo con las conclusiones del Estudio, el 34% de las empresas españolas, dos puntos más que en primavera, gestiona de forma deficiente su riesgo de crédito, ya que no utiliza criterios de solvencia a la hora de seleccionar nuevos clientes. Esta falta de análisis es una carencia estructural en términos de protección del tejido empresarial frente a los efectos de la morosidad, pero el ratio actual está cinco puntos por encima del 29% que marcaba en los años más severos de la crisis.

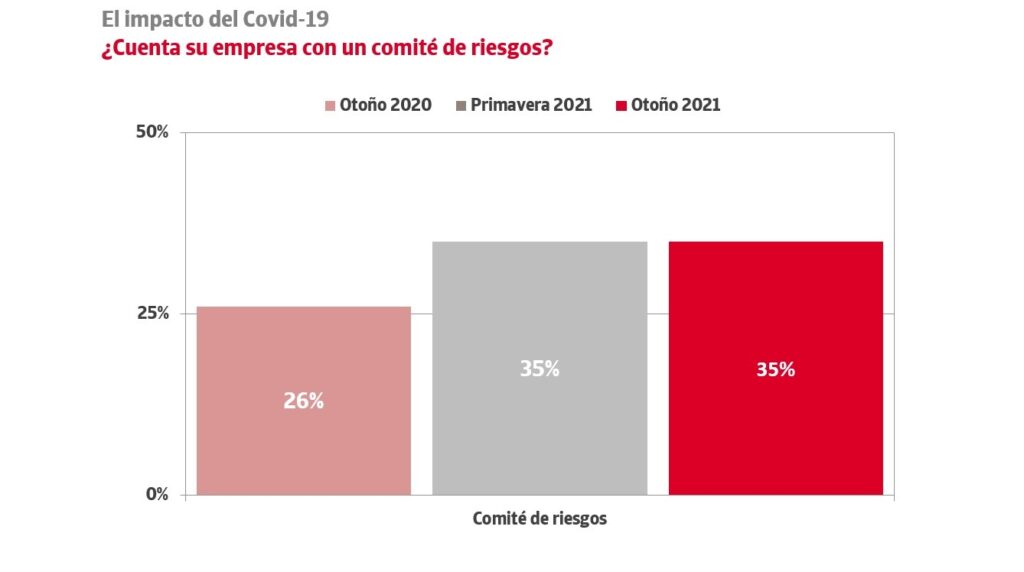

El único dato positivo lo marca la buena evolución de los comités de riesgos. El 35% de las empresas cuenta ya con estas estructuras para el control sistemático y transversal de la cartera de clientes que permite la revisión, aprobación y recomendación de límites en la exposición al riesgo. El dato del Estudio, a partir de la consulta a cerca de 700 gestores de empresa, supone un avance de trece puntos frente al valor previo a la pandemia. Pese al cambio de tendencia, estamos todavía lejos del máximo histórico de 2012 cuando, como reacción a la anterior crisis económica, un 58% de las empresas llegó a contar con estos órganos formales.

![]()