Redacción ‘MS’- De acuerdo con el Estudio de la Gestión del Riesgo de Crédito en España, que impulsan Crédito y Caución e Iberinform, los estímulos fiscales y las inyecciones extraordinarias de liquidez al tejido productivo han devuelto los plazos de pago entre empresas a niveles pre Covid-19. Hace un año, cuando se tomaron las primeras medidas de distanciamiento social y cierre temporal de la actividad productiva, coincidiendo con la declaración inicial del estado de alarma, el contexto económico provocó un severo empeoramiento de los plazos de pago en las operaciones comerciales. De hecho, los datos de marzo de 2020 reflejaban el peor comportamiento de toda serie histórica del estudio.

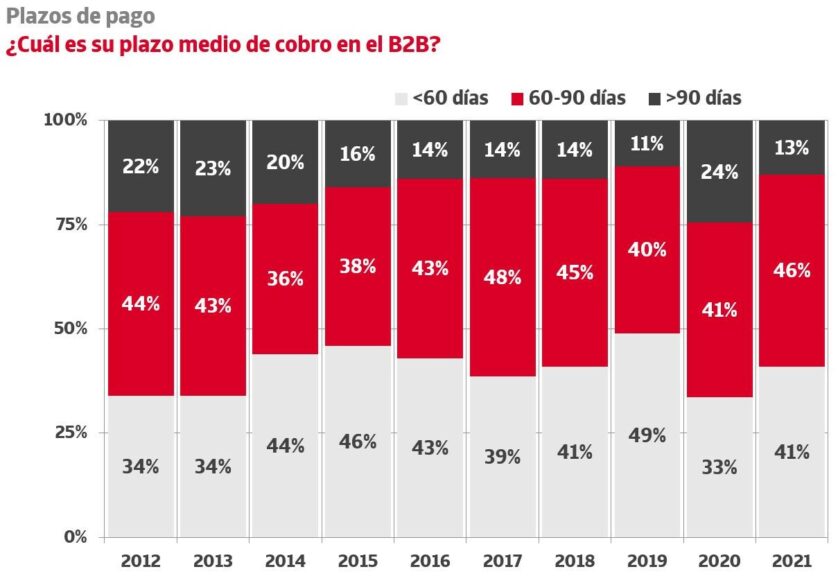

En la oleada de otoño ya se observó una mejora sustancial de los plazos, que se mantiene en 2021. De acuerdo con el estudio, en el que han participado cerca de 700 gestores de empresas de todos los tamaños y sectores, un 13% del tejido productivo trabaja por encima de los 90 días, solo dos puntos por encima de los valores de 2019. El 49% de las empresas opera con plazos superiores a los 60 días que trató de impulsar la Ley 15/2010 de Medidas de Lucha contra la Morosidad, nueve puntos más que en 2019.

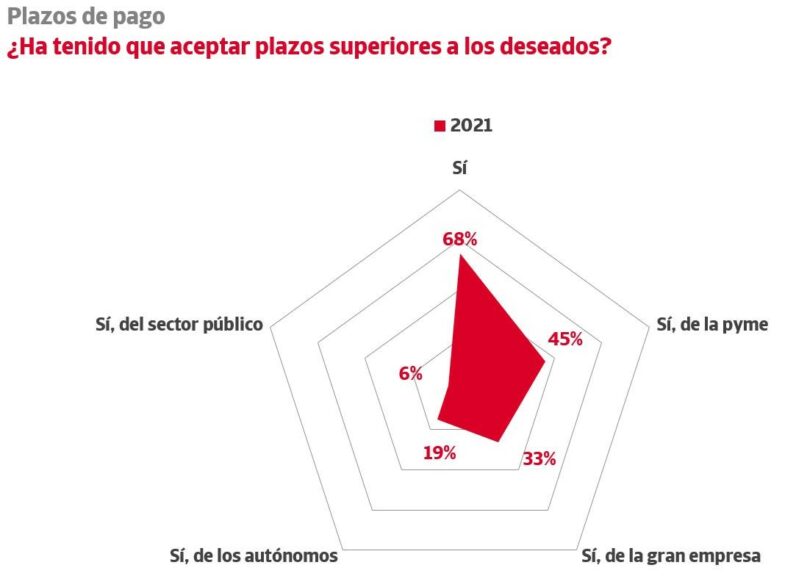

El 68% de las empresas tiene que aceptar plazos de pago superiores a los deseados para poder mantener su cartera de clientes. El mejor comportamiento se registra en el sector público y el peor entre las pymes. Solo el 6% de las empresas que tiene relaciones comerciales con la Administración tiene que aceptar una extensión indeseada de los plazos de pago, un porcentaje similar a 2019. La capacidad de los autónomos para imponer plazos de pago también se mantiene estable, en el 19%.

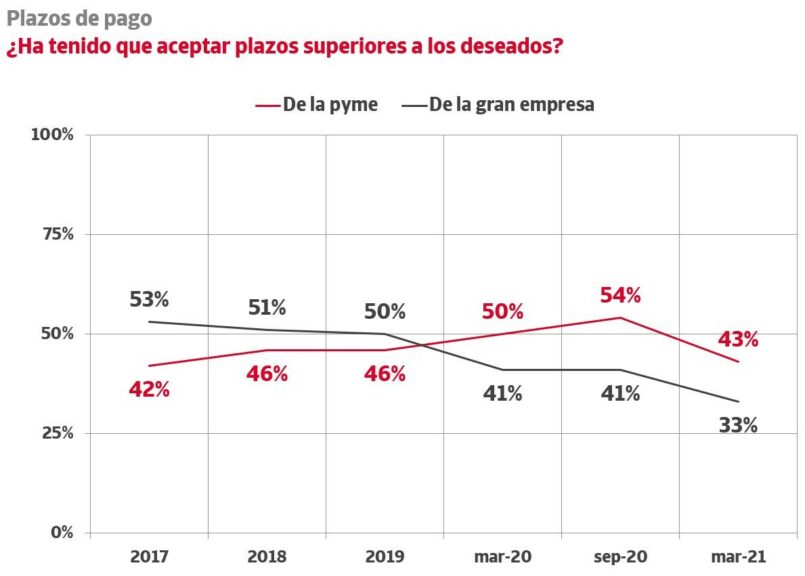

La pandemia ha modificado el comportamiento de los dos principales segmentos de empresa en los que se apoya la economía española: las tres últimas oleadas registran un peor comportamiento entre las pymes que en la gran empresa, algo inédito desde que Crédito y Caución e Iberinform comenzaron a elaborar este estudio. Solo el 33% del tejido productivo ha tenido que aceptar plazos de pago superiores a los deseados por parte de las empresas de mayor tamaño frente al 43% que ha tenido que alargar los plazos para trabajar con el segmento de pymes. En el caso de las grandes empresas, se trata del menor porcentaje de la serie histórica, lo que implica un esfuerzo durante la crisis por no agravar las tensiones de liquidez entre sus proveedores. En el caso de las pymes, se observa un claro empeoramiento en las dos primeras oleadas de la pandemia, un síntoma del intento de trasladar a través de la cadena de valor los problemas de tesorería que está generando la pandemia en este segmento. En la última oleada, sin embargo, se observa una mejora de su comportamiento.

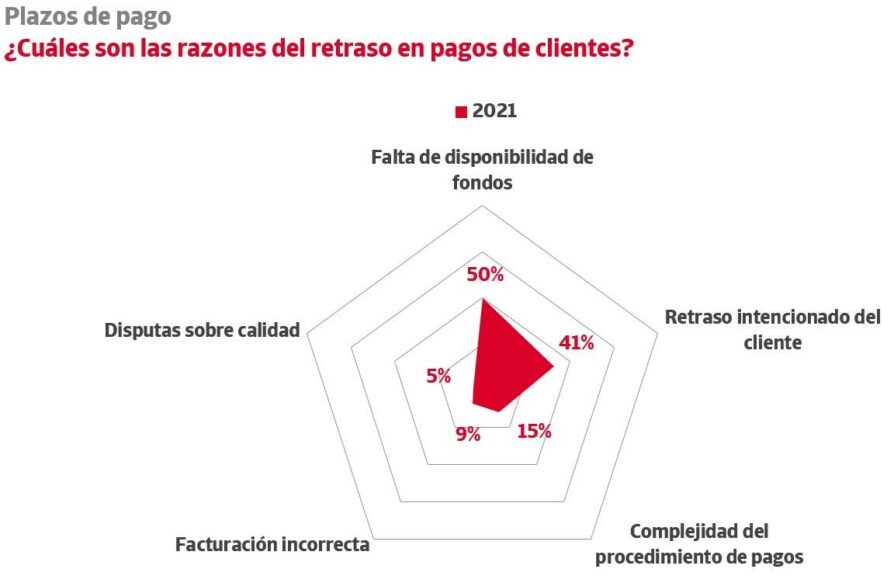

Al abordar las razones que explican la morosidad empresarial, la falta de disponibilidad de fondos (50%) es la razón más citada en las tres oleadas realizadas durante la pandemia, por primera vez desde 2016, por delante del retraso intencionado de los clientes (41%). La complejidad del procedimiento de pagos (15%), la emisión de facturas incorrectas (9%) o las disputas sobre la calidad de los bienes y servicios suministrados (5%) completan las motivaciones esgrimidas por los clientes para retrasar sus pagos.

![]()

![]()