Redacción ‘MS’- El 2 de abril empezó el período de presentación de la declaración de la renta por internet y por teléfono y se prolongará hasta el día 1 de julio, según el calendario elaborado por la Agencia Tributaria. Los contribuyentes que prefieran que les llame la Agencia para la presentación de la declaración ya pueden concertar cita previa. Los que opten por la presentación presencial en entidades colaboradoras, comunidades autónomas y oficinas de la AEAT deberán esperar al 14 de mayo.

“Las novedades están centradas en beneficiar a los sectores de población de especial vulnerabilidad como, por ejemplo, las familias, los trabajadores con salarios más reducidos o los autónomos”.

María Esther González, abogada fiscalista de ARAG,

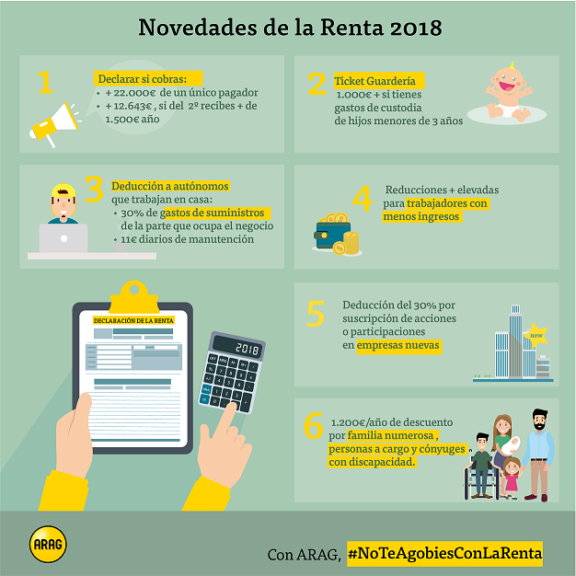

¿Estoy obligado a declarar? Todos aquellos trabajadores que cobren más de 22.000 euros anuales deberán presentar la declaración de la renta. Si se cobran de dos pagadores o más, deberá presentarse cuando se superen los 14.000 euros anuales, siempre que del segundo pagador y siguientes se reciban más de 1.500 euros al año.

Cheque guardería. Se aumenta la deducción de 1.200€ de madres trabajadores en 1.000€ más cuando el contribuyente que tenga derecho a la deducción por maternidad haya satisfecho cantidades por gastos de custodia del hijo menor de tres años en guarderías o centros de educación infantil autorizados. Concretamente, afectará a gastos de preinscripción y matrícula de los menores de tres años, la asistencia, en horario general y ampliado, y la alimentación.

Para controlar esta deducción, las guarderías o centros autorizados deberán presentar una declaración informativa (modelo 233) a Hacienda. Esto permitirá que Hacienda disponga de esta información antes del inicio de la campaña de presentación de la renta.

Aquellos contribuyentes que se beneficien de la retribución flexible en sus empresas y paguen la guardería de sus hijos a través de rendimientos de trabajo en especie exentos de tributación no tendrán derecho a aplicar esta deducción en relación a las mismas cantidades. Pero si se aplican sobre cantidades diferentes serán compatibles. Así como las cantidades subvencionadas como, por ejemplo, las becas que conceden los ayuntamientos o CCAA. Al contrario que la conocida deducción por maternidad, no se podrá cobrar de forma anticipada así que será necesario esperar a presentar la declaración de la renta.

Autónomos: desgravación de los suministros del hogar. Los trabajadores por cuenta propia que realicen actividades económicas en su vivienda pueden deducirse los gastos de suministros de dicha vivienda, en un porcentaje del 30% sobre la parte proporcional de los metros cuadrados donde se ejerza la actividad. Concretamente, se hace referencia a suministros de agua, gas, electricidad, telefonía e internet. Por ejemplo, una vivienda de 100 metros cuadrados de la que el contribuyente destina 40 metros cuadrados a su actividad y los gastos anuales de todos los suministros ascienden a 5.000 euros, entenderemos que la proporción de la vivienda afectada es del 40% y, por lo tanto, como el porcentaje de la deducción que marca la ley es del 30%, los gastos deducibles ascenderían a 600 euros.

Además, los contribuyentes que así lo acrediten, podrán deducirse un máximo de 11 euros diarios de manutención siempre que puedan acreditar el gasto en establecimientos de restauración y se abonen utilizando medios electrónicos de pago.

Reducción por obtención de rendimientos del trabajo. Con el objetivo de beneficiar a los trabajadores con ingresos por salarios más reducidos se ha aumentado la reducción de aplicación a los rendimientos del trabajo pasando de 3.700€ a los 5.565€, en su tramo más ventajoso. Asimismo, se ha procedido a ampliar los salarios beneficiados con la reducción aumentando el límite que se situaba en los 14.450€ a los 16.825€.

Esto significa que si una persona cobra 11.000€ anuales, mientras que en el ejercicio 2017 podría aplicar una reducción de 3.700€, tributando por 7.300€ de rendimientos del trabajo, en el ejercicio 2018 podrá aplicar una reducción de 5.565€, tributando por 5.435€. En este sentido, se pretende beneficiar a una mayor población con salarios bajos reduciendo la tributación por el Impuesto de la Renta de las Personas Físicas.

Deducción por inversión en empresas de nueva creación. Los contribuyentes podrán deducirse el 30% de las cantidades satisfechas en el período por la suscripción de acciones o participaciones en empresas de nueva o reciente creación que cumplan los requisitos. La base máxima de deducción será de 60.000 euros anuales.

Deducción familias numerosas y personas con discapacidad a cargo. La deducción por familia numerosa y personas con discapacidad a cargo supone el derecho a percibir anticipadamente 1.200 euros anuales o aplicarse una deducción en la declaración por el mismo importe. En esta campaña se amplían los supuestos para acceder a esta deducción. Ahora también podrán deducirse esta cantidad los cónyuges con discapacidad no separados legalmente, siempre que no tengan rentas superiores a 8.000 euros, ni generen el derecho a esta deducción en otro de los supuestos contemplados en la normativa.

Como novedad se aumenta 600 euros anuales (50 euros al mes) por cada hijo a partir del cuarto para la categoría general o del sexto para la categoría especial, pero en el ejercicio 2018 solo aplica de agosto a diciembre, así que la deducción máxima será de 250 euros.